業績低于預期

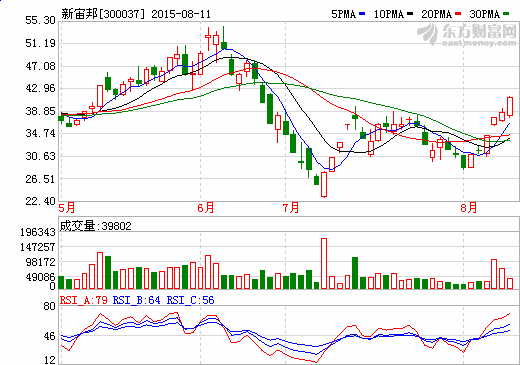

新宙邦(300037)上半年營業收入3.95億元,同比增長9.1%,歸屬凈利0.4億元,同比下降39.2%,合每股收益0.24 元,低于我們之前預期。

報告期內公司電容器化學品收入1.86億元下降12.4%,電解液收入1.69 億元同比增長 18.4%,綜合毛利率31.6%,下降5.92ppt。公司上半年銷售策略靈活調整量增價減,電解液價格目前在3.5萬元/噸左右,但是動力電池電解液出貨量增長 40%左右。

發展趨勢

下游新能源汽車持續放量,根據工信部統計上半年新能源汽車累計生產7.85萬輛,同比增長3倍。 新能源汽車產銷兩旺帶動公司上半年電解液出貨量大幅增長,下半年預計增長趨勢能夠持續,根據法國 Avicenne Energy 咨詢統計,2014年公司電解液市場占有率約為15%,位列全球第一,看好公司今年電解液出貨再創新高。

海斯福6月并表貢獻收入2,225 萬元,下半年表現值得期待。 含氟醫藥中間體盈利能力穩定門檻高,下游客戶粘性強,細分應用較多供求基本平衡。產品毛利率普遍高于 50%(含氟醫藥中間體53.8%/含氟聚合物改性單體 83%/含氟農藥中間體 85%)。上游原材料主要是六氟丙烯,占比超過 40%。下游主要用于合成麻醉劑七氟烷,據 PDB 統計目前七氟烷在醫院吸入式麻醉劑中占據97%的份額(異氟烷2%、地氟烷1%),15年海斯福業績承諾6,000萬,將顯著增厚公司業績。

盈利預測調整

由于鋁電解電容化學品與電解液產品均價下降, 我們下調公司15/16 年盈利預測至 0.80/0.91 元(增發攤薄),下調幅度在19/17%。目前股價對應 15/16 年 P/E 43/38 倍。

估值與建議

新能源汽車產業鏈銷量確認邏輯不斷得到驗證,將成為市場追捧的熱點,維持推薦評級。 由于增發攤薄下調公司目標價至 42 元,下調幅度 24%,對應 16 年 P/E 46 倍。

風險

新能源汽車銷量不及預期。

電池網微信

電池網微信