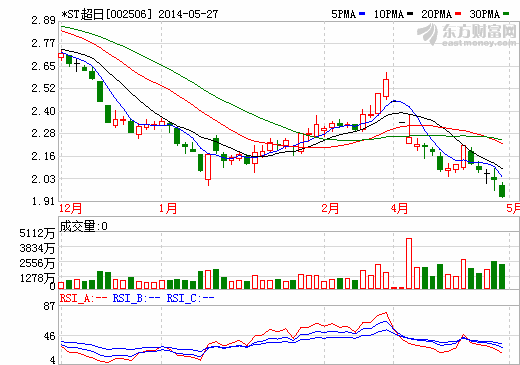

深陷債務違約的*ST超日7日晚間終于披露了公司的重整計劃草案。超日太陽以資本公積之股本溢價轉增股本16.8億股,該等股份由全體出資人無償讓渡并由投資人有條件受讓。投資人受讓上述轉增股份應支付的14.6億元,以及超日太陽通過處置境內外資產和借款等方式籌集的不低于5億元,合計不低于19.6億元將用于支付重整費用、清償債務、提存初步確認債權和預計債權以及作為超日太陽后續經營的流動資金。假如方案實施,就意味著*ST超日總股本將由目前的8.4億擴大至超過25億股。

根據本重整計劃,超日太陽法律主體不變,經重整的超日太陽仍是一家在交易所上市的股份有限公司。經測算,用于支付重整費用、清償債務、提存初步確認債權和預計債權的資金約 18 億元。在按照前述債權調整方案完成債權受償后的全部剩余資金,以及未來不再提存的分配額,均作為超日太陽后續經營的流動資金。

超日太陽重整案投資人由江蘇協鑫、嘉興長元、上海安波、北京啟明、上海韜祥、上海辰祥、上海久陽、上海文鑫和上海加辰等 9 方組成。江蘇協鑫擔任牽頭人,將在完成投資后成為超日太陽的控股股東,負責超日太陽的生產經營,并提供部分償債資金;嘉興長元、上海安波、北京啟明、上海韜祥、上海辰祥、上海久陽、上海文鑫和上海加辰等 8 方為財務投資者,主要為超日太陽債務清償、恢復生產經營提供資金支持。

江蘇協鑫此前就被傳參與了*ST超日的破產重組。該公司成立于 2011 年 10 月 24 日,是協鑫集團境內投資平臺。江蘇協鑫注冊資本 5 億元,主要經營范圍較超日太陽廣泛很多,包括電力、礦業及其他工業、商業項目投資,儲能、動力電池銷售,工礦產品銷售,投資管理,投資咨詢,企業管理咨詢,技術開發與轉讓,技術咨詢。協鑫集團成立于 1991 年,總部設在香港,是一家專注于清潔能源與傳統能源的專業化能源集團公司,也是中國最大的非國有電力控股企業,和全球最大的光伏材料制造商。通過二十多年的創業和發展歷程,協鑫集團奠定了在清潔能源領域的領先地位。協鑫集團涉足的能源領域有光伏材料、環保電力、新能源、燃氣及綠色人居地產五大產業板塊。

在重整計劃草案中,*ST超日也對債權審查確認情況進行了披露。整體來看,公司債權主要包括四部分。一是已獲法院裁定確認的債權,超日太陽重整案已獲法院裁定確認的債權合計 432,452.29 萬元,其中有財產擔保債權 66,084.42 萬元、稅款債權 2,191.88 萬元、普通債權 364,175.99 萬元。其次為初步確認的債權,超日太陽重整案獲法院裁定初步確認以及管理人審查初步確認的債權合計790,860.71 萬元,其中建筑工程優先債權 7,345.55 萬元、稅款債權 3,181.68 萬元、普通債權 80,333.47 萬元。第三為職工債權,經管理人調查,超日太陽的職工債權總額約 3,900 萬元。最后還包括預計債權,預計債權合計約 68,367.04 萬元,其中未申報的有財產擔保債權(11 超日債)46,756.04 萬元、已申報但尚未獲得管理人審查確認的普通債權約 20,611 萬元、未申報的普通債權約 1,000 萬元。

對于債務清償,重整草案中指出,職工債權和稅款債權全額受償;有財產擔保債權按照擔保物評估價值優先受償,未能就擔保物評估價值受償的部分作為普通債權受償;普通債權 20 萬元以下部分(含 20 萬元)全額受償,超過 20 萬元部分按照 20%的比例受償。按照上述方案受償后未獲清償的部分,超日太陽不再承擔清償責任。初步確認債權和預計債權按照同類債權的受償標準提存分配額。

11 超日債作為有財產擔保債權對于超日太陽提供的擔保物評估價值3,064.82 萬元優先受償,每張 11 超日債債權金額本息合計約 111.64 元,可以優先受償約 3.06 元,剩余約 108.58 元作為普通債權受償。每名債權持有人在對擔保物評估價值優先受償后未獲清償轉為普通債權的部分,20 萬元以下部分(含20 萬元)全額受償、超過 20 萬元部分按照 20%的比例受償,具體受償金額以實際計算為準。

公司表示,超日太陽將繼續原有部分經營業務,并將重新布署和整合生產經營格局,提高經營效率和盈利能力,爭取符合申請股票恢復上市的條件。超日太陽擬實施資產重組,由投資人適時向超日太陽注入資產,提高超日太陽持續經營和盈利能力。

電池網微信

電池網微信