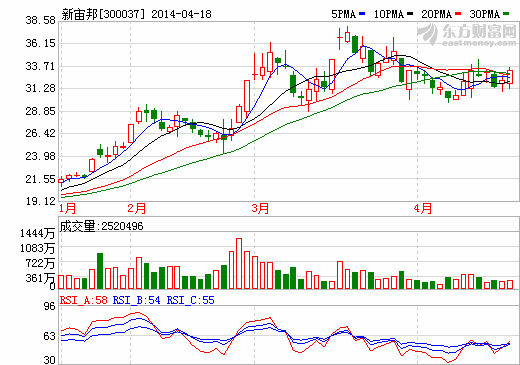

新宙邦(300037)公司是國內(nèi)電容器化學(xué)品和鋰電池電解液龍頭,產(chǎn)品梯隊(duì)合理,技術(shù)優(yōu)勢明顯。公司2013年實(shí)現(xiàn)銷售收入6.84億元,同比增長3.5%;凈利1.25億元,同比下滑3.35%;EPS0.73元。

公司2014年一季度實(shí)現(xiàn)銷售收入1.66億元,同比增長8.8%;實(shí)現(xiàn)凈利潤3109萬億元,同比增長30.8%;EPS0.18元。一季度業(yè)績符合我們預(yù)期,接近公司此前預(yù)告增速(15-35%)上限。

公司收入平穩(wěn)增長,盈利能力持續(xù)回升。公司一季度收入同比增長8.8%,保持平穩(wěn);考慮到電解液價(jià)格同比降幅較大,因此我們預(yù)計(jì)公司一季度電解液銷量大幅增長。受益于原料價(jià)格下跌,一季度綜合毛利率36.48%,同比增加5.7個(gè)百分點(diǎn),毛利率接近2010年上市以來的最高水平。公司積極推進(jìn)大客戶戰(zhàn)略,現(xiàn)金流大幅改善,一季度經(jīng)營性現(xiàn)金流入5230萬元。

公司研發(fā)力度進(jìn)一步加強(qiáng)。電解液行業(yè)知易行難,必須持續(xù)研發(fā)方能跟上鋰電池客戶進(jìn)步步伐。公司一季度管理費(fèi)用同比增長36%,預(yù)計(jì)與公司加大研發(fā)投入有關(guān)。一季度公司新獲得專利授權(quán)2項(xiàng),申請(qǐng)獲受理發(fā)明專利5項(xiàng),公司在動(dòng)力電池電解液、超級(jí)電容電解質(zhì)等研發(fā)上也取得較好進(jìn)展。

公司南通基地6月投產(chǎn),業(yè)績彈性大幅提升。南通基地在建2.5萬噸電容器化學(xué)品和5千噸電解液產(chǎn)能。投產(chǎn)后完善區(qū)域布局的同時(shí),業(yè)績彈性大幅提升。

預(yù)計(jì)公司2014-2016年EPS分別為0.94、1.29、1.78元,目前股價(jià)對(duì)應(yīng)2014年P(guān)E為33.7倍。電動(dòng)汽車市場有望進(jìn)入爆發(fā)期,公司切入國際客戶供應(yīng)鏈,電解液銷量有望快速增長;超級(jí)電容電解液和導(dǎo)電高分子材料市場潛力巨大。維持對(duì)公司“強(qiáng)烈推薦-A”的投資評(píng)級(jí)。投資該股的風(fēng)險(xiǎn)主要包括:安全生產(chǎn)風(fēng)險(xiǎn)、價(jià)格波動(dòng)風(fēng)險(xiǎn)、鋰電池產(chǎn)業(yè)政策風(fēng)險(xiǎn)。

電池網(wǎng)微信

電池網(wǎng)微信